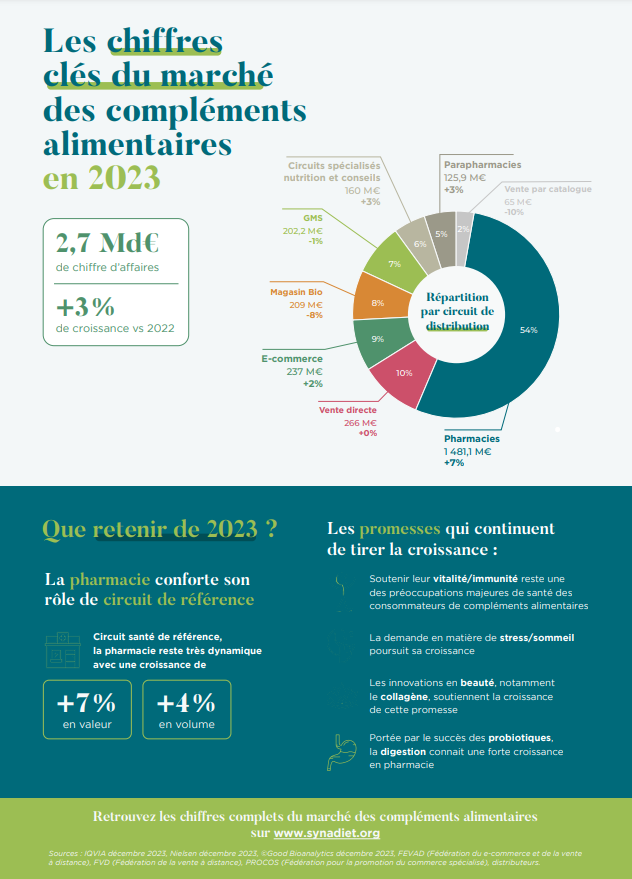

Compléments alimentaires en France : en croissance de +3%

Avec des ventes totales de 2,7 milliards d’euros en 2023, en croissance de +3 %, le marché français des compléments alimentaires se porte bien. La pharmacie est toujours le circuit de distribution non seulement le plus important (les ventes y dépassent 1,48 milliard d’euros) mais aussi le plus dynamique (+ 7 % de croissance). Les autres circuits connaissent des croissances plus faibles (e-commerce et parapharmacies), voire reculent (GMS, magasins bio, vente par catalogue).

Source Synadiet avec les données IQVIA

La pharmacie tire la croissance du marché

Premier circuit de distribution, avec 55 % du marché, la pharmacie confirme que c’est sur ses épaules que repose le dynamisme du marché, avec des ventes à 1 480 M €, en progression de + 7 % versus 2022 (IQVIA). La croissance en volume est plus faible : + 4,2 %.

- Top 5 des segments : Vitalité- immunité à 323 M€ (+ 2,4 %), Digestion (254,7 M€, + 11 %), Humeur-stress-sommeil (250 M€, + 10 %), Voies respiratoires (189 M€, +7,6 %), Beauté (104 M€, + 7 %).

- Top 5 des meilleures hausses des ventes : Mémoire-concentration (13 M€, + 15,4 %), Génito-urinaire (61 M€, + 15,1 %), Digestion (254,7 M€, + 11 %), Humeur-stress-sommeil (250 M€, + 10 %), Articulations (64 M€, + 9,8 %)

- Deux segments en recul : Minceur (45 M€, – 8,4 %), Equilibre (24 M€, -4%)

- Les innovations : elles soutiennent la majorité de la croissance et gomment l’inflation

- Les compléments alimentaires bio ont perdu de leur dynamisme : entre 2019 et 2021, leurs ventes en pharmacies et parapharmacies avaient progressé de plus de 20 % (le marché progressant sur la même période de moins de 7 %) ; entre 2021 et 2023, bio et non bio affichent la même croissance (+ 7 %). La part des compléments bio a reculé dans deux segments : la minceur (- 8 %, à 8 M€) et la beauté (- 5 %, à un peu moins de 6 M€)

- La vente directe stable

Dans ce circuit, les ventes n’ont pas évolué en 2023 à 266 M€.

- Le E-commerce sur la troisième marche du podium

Avec des ventes estimées à plus de 201 M€ en croissance de + 5 %, le E-commerce dépasse désormais les autres circuits de distribution (sources : Distributeurs, FEVAD (Fédération e-commerce et vente à distance), FVD (Fédération de la vente à distance), PROCOS (Fédération pour la promotion du commerce spécialisé)). Si l’on élargit aux autres catégories de produits en vente libre dans les officines, le circuit du E-commerce a connu un fort rebond après la baisse post-Covid, et ce malgré un poids encore relativement faible.

- Les magasins bio dans le dur

Selon l’Institut Good Bioanalytics, les ventes dans ce circuit ont reculé au total de – 8% en valeur à 209M€ (-10 % en volume). Aucun segment composant l’offre de compléments alimentaires dans les magasins bio n’a été épargné. Avec toutefois une « résistance » des compléments pour la détente et le sommeil (30 M€) et pour le transit et la digestion (26 M€) qui ne reculent « que » de – 3 %.

La vitalité, les voies respiratoires, la détox et le drainage plongent de – 12 % (ventes respectives de 54 M€, 12 M€ et 10 M€), la minceur recule de – 10 % (2 M€).

Le recul des ventes dans ce circuit s’explique par la fermeture de points de vente et par la moindre fréquentation des magasins en raison de l’arbitrage des acheteurs, impactés par l’inflation, qui reviennent vers les GMS.

- La GMS en léger recul

Dépassées par le E-commerce, les ventes de compléments alimentaires en GMS ont reculé de – 1 %, en 2023, à 202 M€ (Nielsen). Ce ne sont pas moins de cinq segments qui reculent dont la minceur (- 9 % à 50 M€), la circulation (- 5,5 % à 7 M€). A noter que l’offre minceur qui était leader du marché en GMS est tombée à la seconde place du ranking des ventes.

En revanche, les ventes des compléments pour le sommeil et la détente, sur la première marche en GMS, ont augmenté de près de + 5,7 % à 52 M€ ; même chose pour la beauté, dont les ventes ont bondi de + 13 % à 12 M€, ainsi que pour le segment tonus-vitalité (+ 4,3 %, 30 M€).

Les ventes des compléments pour la digestion se sont sensiblement maintenues (33,5 M€, – 0,4 %)

- Les ventes dans les circuits spécialisés nutrition et conseils en pleine forme

C’est même la meilleure progression de tous les circuits de distribution : + 8 % à un peu plus de 138 M€ (sources : Distributeurs, FEVAD (Fédération e-commerce et vente à distance), FVD (Fédération de la vente à distance), PROCOS (Fédération pour la promotion du commerce spécialisé)). Signe que les consommateurs achètent là où ils peuvent bénéficier de conseils ?

- La parapharmacie se redresse

En 2023, les ventes en parapharmacie ont augmenté de + 3 % à près de 126 M€ (IQVIA). Dans le top 3 des segments qui composent l’offre dans ce circuit, la vitalité-immunité progresse au même rythme que le marché à 27 M€, la beauté fait un bond de + 8,2 % à 25,5 M€ ; bond également pour les compléments humeur-stress-sommeil, à 22 M€ (+ 8,7 %). En revanche, la minceur (13,2 M€) a été en très fort recul en 2023 (- 12,5 %).

- Les ventes par catalogues plongent encore

Est-ce parce que leur clientèle (seniors essentiellement) découvre d’autres circuits de distribution que les ventes par catalogue n’en finissent pas de reculer depuis quelques années ? En 2023, ce circuit a représenté 2 % du marché total des compléments alimentaires. Leurs ventes se sont établies à 63 M€ en recul de -10 % (sources : Distributeurs, FEVAD (Fédération e-commerce et vente à distance), FVD (Fédération de la vente à distance), PROCOS (Fédération pour la promotion du commerce spécialisé)).

- La pharmacie en impose

Tendance marquée cette année : les segments en tête des ventes dans les pharmacies s’imposent aussi dans les autres circuits. La raison ? Ils répondent à la demande des consommateurs pour des solutions permettant de lutter contre leur fatigue, leur stress quotidien, leurs problèmes de transit.

- Des conséquences pour les ingrédients

La forte croissance de la digestion en pharmacie (+11 %) a été portée par les probiotiques (+15 %) qui représentent la deuxième catégorie d’ingrédients contributrice à la croissance dans ce circuit (22 %), derrière les vitamines et minéraux (26 %) mais devant les plantes (20 %).

Une remarque : l’image des probiotiques que renvoient les consommateurs est très bonne, selon une enquête réalisée en février dernier par Harris Interactive. 34 % des consommateurs ont déclaré avoir consommé des compléments avec des probiotiques en 2023 – une progression de 7 points par rapport à 2022.

La forte croissance du collagène (+102 % dans les pharmacies) a par voie d’entrainement généré celle des produits de la mer (à hauteur de 76 %) et de la catégorie des protéines et acides aminés (à hauteur de 42%).

Food supplements in France: a 3% growth

With total sales of €2.7 billion in 2023, up 3%, the French dietary supplements market is doing well. Pharmacies are still not only the largest distribution channel (with sales in excess of €1.48 billion), but also the fastest-growing (+7% growth). The other channels are experiencing weaker growth (e-commerce and parapharmacies), or even declining (supermarkets, organic shops, catalogue sales).

Pharmacies driving market growth

As the leading distribution channel, with 55% of the market, pharmacies have confirmed that it is on their shoulders that the market’s dynamism rests, with sales of €1,480m, up 7% on 2022 (IQVIA). Growth in volume is lower: +4.2%.

- Top 5 segments: Vitality-Immunity at €323m (+2.4%), Digestion (€254.7m, +11%), Mood-Stress-Sleep (€250m, +10%), Respiratory Tract (€189m, +7.6%), Beauty (€104m, +7%).

- Top 5 sales increases: Memory-concentration (€13m, up 15.4%), Genito-urinary (€61m, up 15.1%), Digestion (€254.7m, up 11%), Mood-stress-sleep (€250m, up 10%), Joints (€64m, up 9.8%).

- Two declining segments: Slimming (€45m, down 8.4%), Balance (€24m, down 4%).

- Innovations: driving most of the growth and offsetting inflation

- Organic food supplements have lost some of their dynamism: between 2019 and 2021, their sales in pharmacies and parapharmacies grew by more than 20% (the market grew by less than 7% over the same period); between 2021 and 2023, organic and non-organic supplements posted the same growth (+7%). The share of organic supplements fell in two segments: slimming (down 8%, to €8m) and beauty (down 5%, to just under €6m).

- Direct sales stable

Sales in this channel were unchanged in 2023 at €266m. - E-commerce in third place

With estimated sales of more than €201m, up by 5%, e-commerce has now overtaken the other distribution channels (sources: Distributors, FEVAD (Fédération e-commerce et vente à distance), FVD (Fédération de la vente à distance), PROCOS (Fédération pour la promotion du commerce spécialisé)). If we extend this to the other categories of products sold over the counter in pharmacies, the e-commerce channel has seen a strong rebound after the post-Covid downturn, despite still having a relatively low weighting. - Organic shops in the doldrums

According to the Good Bioanalytics Institute, sales in this channel fell by a total of 8% in value terms to €209 million (down 10% in volume terms). No segment of the food supplements on offer in organic shops has been spared. However, supplements for relaxation and sleep (€30 million) and for transit and digestion (€26 million) held up well, falling by « only » 3%.

Vitality, respiratory tract, detox and drainage supplements plunged by 12% (sales of €54m, €12m and €10m respectively), while slimming supplements fell by 10% (€2m).

The decline in sales in this channel can be explained by the closure of sales outlets and lower footfall in shops due to buyers switching back to supermarkets in response to the impact of inflation.

Supermarkets in slight decline

Overtaken by e-commerce, sales of food supplements in supermarkets fell by 1% in 2023, to €202m (Nielsen). No fewer than five segments are in decline, including slimming (down 9% to €50m) and circulation (down 5.5% to €7m). It is worth noting that the slimming range, which was the market leader in supermarkets, has fallen to second place in the sales rankings.

On the other hand, sales of supplements for sleep and relaxation, the market leader in supermarkets, rose by almost 5.7% to €52 million; the same goes for beauty, where sales jumped by 13% to €12 million, as well as for the tonus-vitality segment (up 4.3% to €30 million).

Sales of digestive supplements held up well (€33.5m, down 0.4%).

Sales in specialist nutrition and advice channels are in fine fettle

In fact, this was the strongest growth of any distribution channel, up 8% to just over €138m (sources: Distributors, FEVAD (Federation of e-commerce and distance selling), FVD (Federation of distance selling), PROCOS (Federation for the promotion of specialised trade)). A sign that consumers are buying where they can get advice?

Parapharmacy on the rebound

In 2023, parapharmacy sales rose by 3% to almost €126m (IQVIA). In the top 3 segments in this channel, vitality and immunity are growing at the same rate as the market, at €27m, while beauty is up 8.2% at €25.5m. Mood, stress and sleep supplements are also up, at €22m (+8.7%). On the other hand, slimming (€13.2m) was down sharply in 2023 (-12.5%).

Catalogue sales plunge again

Is it because their customers (mainly senior citizens) are discovering other distribution channels that catalogue sales have been declining steadily over the last few years? In 2023, this channel accounted for 2% of the total dietary supplements market. Their sales amounted to €63 million, down 10% (sources: Distributors, FEVAD (Fédération e-commerce et vente à distance), FVD (Fédération de la vente à distance), PROCOS (Fédération pour la promotion du commerce spécialisé)).

Pharma in the spotlight

A marked trend this year: the top-selling segments in pharmacies are also gaining ground in other channels. The reason for this? They are responding to consumer demand for solutions to combat fatigue, daily stress and transit problems.

Consequences for ingredients

The strong growth in digestion in pharmacies (+11%) has been driven by probiotics (+15%), which represent the second largest category of ingredients contributing to growth in this channel (22%), behind vitamins and minerals (26%) but ahead of plants (20%).

One note: the image of probiotics as perceived by consumers is very good, according to a survey carried out last February by Harris Interactive. 34% of consumers said they had consumed supplements containing probiotics in 2023 – an increase of 7 points compared to 2022.

The strong growth in collagen (+102% in pharmacies) has in turn generated growth in seafood products (76%) and in the proteins and amino acids category (42%).